2021年,中国空调市场表现相对低迷。奥维云网(AVC)推总数据显示,1~7月空调市场全渠道零售量为2721.6万台,同比下降5.7%;零售额为1044亿元,同比增长5.4%。进入第三季度,尽管传统空调市场旺季来临,但旺季不旺给企业端带来了较大的压力,笼罩在空调行业上方的乌云,短期来看并不会散去。

旺季不旺

需求不旺叠加高温天气缺失、精装和家装多方分流、成本高压传导至零售终端,是目前空调市场的三大负面影响。

先来看需求不旺叠加高温天气缺失。伴随空调产品的普及,空调市场的需求由大量的“新增需求+部分更新需求”逐渐转向“以更新需求为主”的市场结构。进入存量市场阶段后,换新需求带动的销售节奏相对缓慢。另外,空调作为季节性相对明显的品类,市场需求与气温也有较强的关联性。今年,副热带高压天气整体偏北,长江以南的高温天气明显偏少,加之强降雨和台风天气等因素,对南方的需求释放形成了一定的负面影响,而北方中伏由多云、雨天和阴天构成,加之多日强降雨天气,雨水量相较于以往明显增多。

其次是精装和家装多方分流。奥维云网(AVC)数据显示,2019年,国内房地产市场精装房渗透率已经达到32%。2020年,受疫情影响,精装房渗透率出现小幅波动,但整体仍保持在30%以上。在精装房中,空调配置率为38%左右(见表1)。其中,分体式空调占比为6%,中央空调占比为30.7%。精装房空调配套的提升对空调零售终端市场形成了较强的截流效应。同时,家装配套及新风系统,也逐渐对分体式空调形成一定的替代效应。在家装零售渠道中,多联机占比高达67%。尽管受疫情影响,零售端增速有所下降,但家用中央空调对分体式空调市场的侵蚀,让分体式空调市场雪上加霜。

三是成本高压传导至零售终端。自2020年4月起,大宗商品原材料价格持续走高,这一行情对中国制造业形成了较为强烈的冲击。冰箱、洗衣机从2020年第二季度开始进入大幅调价阶段。而价格战一触即发的空调行业,零售终端价格坚持至2020年末才有明显的提升。进入2021年后,空调企业纷纷公布涨价函。这传递出一个信号——生产成本控无可控,终端产品价格一涨再涨。不同于以往的是,在电商渠道飞速发展、商品价格高度透明的今天,消费者不再盲目地追涨。零售终端产品的价格提升非但没能有效带动零售规模的提升,一定程度上抑制了消费需求的释放。

渠道生变

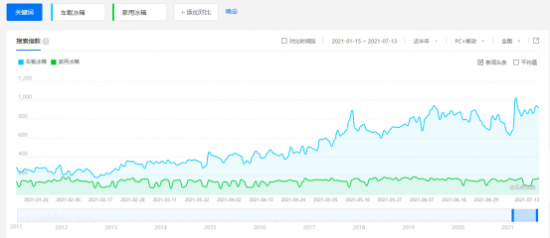

除了需求不旺,家电行业渠道变革进入高频切换时代,电商渠道颠覆传统线下渠道已经成为过去式,新渠道快速打碎主站流量,碎片化流量叠加细分需求崛起。从行业发展的角度来看,线下门店发展的核心问题在于如何通过“终端形象+体验优势”来提升客单价和利润率,线上零售渠道的获客成本不断提升,下沉渠道的布局成为重中之重,企业需要快速适应新通路下的运营模式。奥维云网(AVC)推总数据显示,2021年1~7月,空调线上市场零售量占比为53.7%,线下市场经历年初的恢复性增长后再次进入疲软状态。

从市场级别看,由于一二级市场需求饱和度较高,更新需求释放的难度低。基于2020年同期较低基数,一二级市场呈短暂的复苏状态,2021年1~7月,空调线下一级市场零售量同比增长6.5%,线下三级市场同比下降2.7%。尽管低线市场需求空间相对广阔,但天猫优品、京东专卖店等传统电商渠道深耕下沉市场,对传统线下渠道在三四级市场的销售形成了严重的分流。加之低线市场消费者追求性价比和物美价廉的心理与高成本形成对冲,也一定程度上造成了空调行业中低端产品缺货。

“两高一新”成新风向

在产品发展趋势上,“两高一新”成为空调产业发展的风向标。“两高”指“高能效”和“高端”,“一新”指“新风”。

首先,新旧能效产品过渡期进入尾声,旧能效产品加速清退。新国标将变频与定频产品的标准拉齐,对定速空调的高要求本质上迫使企业放弃定速产品,以格力、美的为首的空调企业在这一动作上响应较快。奥维云网(AVC)监测数据显示,2021冷年,空调市场定速空调占比持续下降,线上市场定速挂机仍有8%的零售量占比,线下市场定速挂机产品基本出清,定速柜机也呈现“双线清退”的局面(见图1)。格力、美的等品牌在线上市场定速产品内部贡献率不足3%,线下市场更是全面清退定速产品,率先实现了家用空调的全面变频化。

从能效角度来看,新能效1级产品销量占据半壁江山。由于新能效1级和新能效2级产品成本相差无几,因此企业更偏好销售新能效1级产品,新能效3级产品则可充分发挥价格优势,在市场表现不俗。今年上半年,奥维云网监测到新能效空调在售机型数量连月攀升,预计下半年围绕在新能效1级和新能效3级内部的品牌竞争也将愈加激烈。

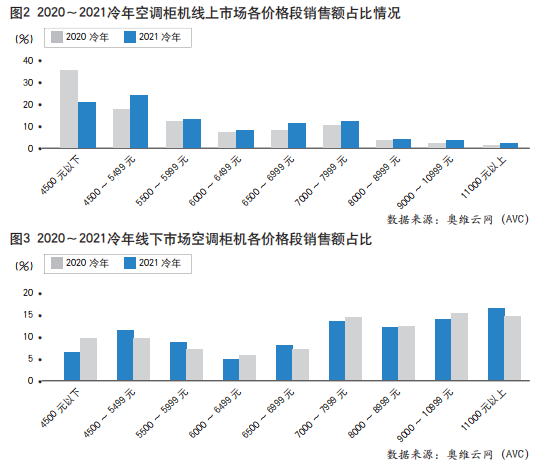

从价格结构来看,大宗商品价格自2020年4月至今连续17个月增长,企业的规模优势在成本持续增长面前被压缩,而生产材料库存、期货/对冲贸易等优势消耗殆尽,成本压力不可避免地传导至零售终端。上游原材料价格的长期持续性增长成为企业短时间难以消化的难题。从生产端来看,与其他白电相比,以金属、制冷剂等为核心的空调生产面临更大的成本压力。而能效等级的迭代对空调产业的结构升级起到极大的助推作用,也为企业释放生产成本压力提供了一定的空间。综合来看,空调零售市场涨价已成不争的事实。如果线下市场高端产品销售占比增长与性价比需求向线上渠道转移有关,那么线上市场高端产品销售占比的提升则直接印证了空调行业全面高端化的趋势。奥维云网(AVC)监测数据显示,2021年1~7月,8000元以上柜机在线上市场占比为8.9%(见图2),同比增长2.6个百分点;8000元以上柜机在线下市场占比为44.7%,同比增长0.9个百分点(见图3)。从2021年冷年来看,空调行业逐渐向高端化迈进。

在产品结构高度成熟的今天,空调市场产品维度鲜有创新。企业除了优化调温功能,已经开始关注空气品质,对气流、风感、智能等用户需求也不断加强。经过疫情的洗礼,空调产品如何满足消费者对智能、健康、舒适的需求尤为迫切。“减碳增氧”的“空调+新风”模式成为行业技术前进的方向之一。海尔、海信、美的和格力等品牌,探究空气质量和人体感知的影响,并针对性地推出了行业先进的挂机和柜机新风空调技术解决方案。新风逐渐成为空调的标配功能,也为其他企业发展新风空调提供了方向。健康空气的需求已不仅是当下的用户所需,还是未来的刚需。健康类家电已然是当下众多消费者的首选。在消费升级的推动下,人们对于空调的需求也将大大提高。新风空调的普及可谓大势所趋,如今新风产品已在日本市场全面普及。在这样的趋势下,新风或将成为空调的标配。从新风市场来看,市场规模连月走高,新风空调线上市场占比接近2%,线下市场占比接近6%(见图4、图5)。其中,虽然“618”购物节大促导致6月新风空调销售占比略有下降,但并不影响产品新风属性配比日益走高的趋势。

全年展望

展望下半年,中国空调市场规模发展缺乏利好因素,奥维云网对规模预测持保守态度。首先,房地产市场的精装房比例逐渐提升,精装房空调入住配套率突破40%,对空调市场需求形成前装截流。其次,室内空气循环系统的一体化解决方案逐渐完善,中央空调、新风系统等形式的出现,对传统分体式空调的替代作用不容忽视。奥维云网(AVC)地产精装罗盘3.0数据显示,新风系统配套量达到27.39万套,同比增长2.2%,配套率达到30.9%,同比增长2.5%。在消费市场分层的背景下,一二线城市难寻增量,下沉市场增量增长受限。

奥维云网(AVC)预测,2021年中国空调市场零售量为2176.4万台,同比下降3.2%;零售额为735.1亿元,同比增长2.9%。

-

A股上半年十大“亏损王”出炉:猪价下行,新希望半年亏损34亿8月31日,A股中报披露季落下帷幕,4457家上市公司晒出了上半年成绩单。其中,3896家公司上半年归母净利润为正,561家公司录得...

A股上半年十大“亏损王”出炉:猪价下行,新希望半年亏损34亿8月31日,A股中报披露季落下帷幕,4457家上市公司晒出了上半年成绩单。其中,3896家公司上半年归母净利润为正,561家公司录得... -

IPO不成转而寻求收购 微众信科要“卖身”金融壹账通此前,因实控人涉嫌犯罪而终止IPO审核的微众信科,近日又传来了可能被金融壹账通(OCFT)收购的消息。8月25日,金融壹账通发布...

IPO不成转而寻求收购 微众信科要“卖身”金融壹账通此前,因实控人涉嫌犯罪而终止IPO审核的微众信科,近日又传来了可能被金融壹账通(OCFT)收购的消息。8月25日,金融壹账通发布... -

小米旗下捷付睿通等10家支付机构完成牌照续展 中网支付不再做支付继今年5月央行公布首批27张支付牌照的续展结果以来,8月29日,央行又发布了新一批支付机构牌照续展情况。小米旗下的捷付睿通...

小米旗下捷付睿通等10家支付机构完成牌照续展 中网支付不再做支付继今年5月央行公布首批27张支付牌照的续展结果以来,8月29日,央行又发布了新一批支付机构牌照续展情况。小米旗下的捷付睿通... -

砸钱在PD-1销售与联合用药拓展 君实生物半年吸金21亿砸9亿用于研发作为血拼进国家医保目录的PD-1药企,君实生物交出了年中答卷。借新冠特效药的拉动,君实生物业绩显得较为亮眼。8月31日,君实...

砸钱在PD-1销售与联合用药拓展 君实生物半年吸金21亿砸9亿用于研发作为血拼进国家医保目录的PD-1药企,君实生物交出了年中答卷。借新冠特效药的拉动,君实生物业绩显得较为亮眼。8月31日,君实... -

“扫地茅”科沃斯上半年净利8.5亿涨超五倍 获多家券商机构看好随着智能化时代的到来,扫地机器人市场越发火热。据《2021 年上半年中国家电市场报告》显示,2021年上半年,中国家电消费市...

“扫地茅”科沃斯上半年净利8.5亿涨超五倍 获多家券商机构看好随着智能化时代的到来,扫地机器人市场越发火热。据《2021 年上半年中国家电市场报告》显示,2021年上半年,中国家电消费市...

-

A股上半年十大“亏损王”出炉:猪价下行,新希望半年亏损34亿

2021-09-03 08:45:14

-

IPO不成转而寻求收购 微众信科要“卖身”金融壹账通

2021-09-03 08:36:56

-

小米旗下捷付睿通等10家支付机构完成牌照续展 中网支付不再做支付

2021-09-02 09:14:41

-

砸钱在PD-1销售与联合用药拓展 君实生物半年吸金21亿砸9亿用于研发

2021-09-02 08:39:12

-

“扫地茅”科沃斯上半年净利8.5亿涨超五倍 获多家券商机构看好

2021-09-01 08:48:21